|

橡树资本管理公司(Oaktree Capital Management)的联合创始人霍华德·马克斯(Howard Marks)日前表示,低利率时代结束了,这标志着一个“巨大的变革”,在这个世界上,投资者最好将大部分资产配置到信贷市场上。

马克斯以投资不良债务而闻名,他表示过去的13年对于包括橡树资本在内的信贷投资者来说是一个“困难、沉闷、低回报”的时期,因为低利率降低了在风险加剧下的潜在回报。

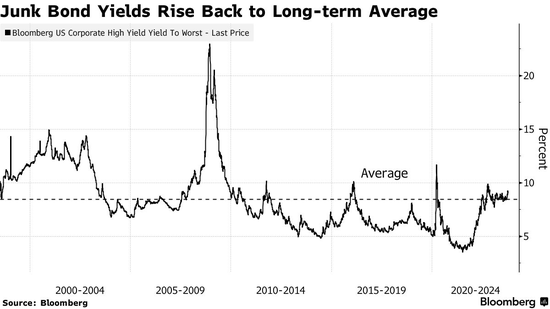

但那些日子似乎已经成为遥远的过去,因为本月政府和企业债券的基准收益率飙升至多年高点,美联储暗示几十年来最高的利率将保持在高位较长时间以抑制通胀。自2022年初以来,非投资级企业债券的收益率翻了一番,接近9%。

“由于多种原因,未来十年内,超低利率或利率不断下降不太可能成为常态,”马克斯在周三发布在公司网站上的一份备忘录中写道。

“如果这真的是一次根本性的变革——意味着投资环境已经发生了根本性的改变,你不应该认为自2009年以来最适合你的投资策略在未来几年仍然适用。”

马克斯表示,他在五月份专门为客户撰写了这份备忘录,但考虑到最近几个月讨论的主题变得更加相关,他决定将其公开。多年来,他因为发表投资备忘录而拥有了广泛的追随者,这些备忘录涵盖了市场、国际事务和其他主题。

如果高利率将会持续存在,“信用工具可能应该占据投资组合的相当大部分...也许是大多数”,他写道。

他指出,垃圾债券和杠杆贷款的收益率现在与标普500指数近100年来的平均年回报率约10%相当,而私人贷款则提供更高的收益。

“由于过去一年半的变化,投资者现在可以从信贷投资中获得类似股票的回报,”他写道。

为了说明他为什么偏爱信贷而不是股票,他回忆起去年12月在一个非营利性投资委员会上的一次会议,该委员会旨在获得约6%的年回报。

“卖掉大盘股、小盘股、价值股、成长股、美国股票和外国股票”,他在会议上的评论中写道。“卖掉私募股权和公募股权、房地产、对冲基金和风险投资。全部卖掉,将收益投入到9%的高收益债券中。”

尽管承认这不是一个“严肃”的建议,但马克斯表示,这些评论旨在强调信贷市场现在提供的收益率超过了许多投资者的回报要求。

马克斯表示,借款成本相较以前可能会永久性地提高,部分原因是因为美联储可能已经意识到长时间坚持“超低”利率是一个错误,这种政策“扭曲”了市场参与者的行为。

来源:金十数据

|