|

美团2020年新业务收入273亿元,同比增长33.6%,其中四季度收入92亿元,同比增长了51.9%,呈现加速趋势,此消彼长,该趋势正好可以和永辉超市的下滑相对应。

但是美团也并没有看起来那么乐观。2020年全年新业务亏损了109亿元,利润率是-51%,四季度更是亏损60亿元,利润率居然是-65%!如果按2020年四季度这样的亏损幅度来看,美团全年要亏损240亿元!显然,美团是杀敌八千,自损一万,凭借的是自身的资金雄厚。

希望仍在

我认为社区团购的隐忧有几个。

首先,生鲜的非标准化属性。生鲜不是可见即可得的,消费者的预期与实际收到的商品之间,经常有巨大的鸿沟,这是无法避免的问题。而一旦有不愉快的购物体验,消费者很容易认为是平台有责任保障商品质量。线下就不一样,所见即所得,消费者自己挑选的农产品,不满意不会买,买错了也只会怪自己不会挑,总的来说购物的主动权是掌握在消费者自己手中的。

其次,生鲜的低毛利率属性。美团餐饮能取得巨大的成功,离不开餐饮的高毛利率。但是对于生鲜来说,毛利率过低,无法覆盖配送费。很多人以为农场直送的模式成本更低,其实不然。生鲜的成本,除了采购,主要是损耗和物流。线下的尾货可以通过打折处理掉,从而降低损耗成本,而线上由于信息不对称,对尾货是很难处理的。物流成本二者差距更大,物流成本取决于运输规模,超市集中运输到店,一定比运输到社区的成本要低。

第三,烧钱烧不出忠诚度,也烧不出竞争壁垒。零售业是没有忠诚度可言的,消费者不会为渠道买单。消费者的迁移成本很低,也烧不出竞争壁垒。

第四,骑手红利的不可持续。随着平台越来越大,要求也越来越规范,国家监管也趋严,未来外卖人力成本的抬升,自然会抬升电商的成本。

最后,国家对大型平台的监管趋严,未来将越来越规范化。

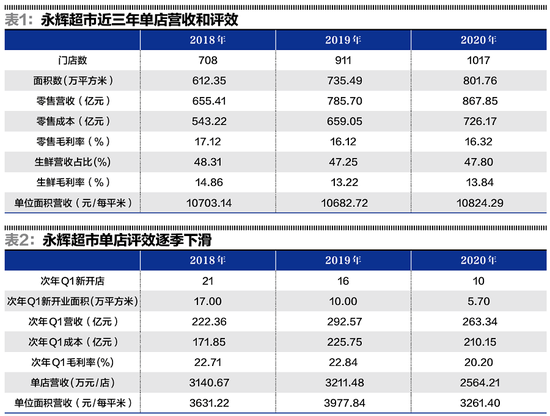

综合以上,永辉超市当前的业务正遭受渠道分流的猛烈冲击,同店比面临大幅下滑,这是无可辩解的事实。对照着美团新业务的数据来看,二者呈现明显的此消彼长的关系,可以推断正是社区团购的冲击最为猛烈。社区团购与生鲜超市的白热化竞争,现在断言胜负还为之过早,预计2021年一季度以前,应该可以见分晓。

对于永辉超市而言,同店下滑始于2020年三季度,也很可能会终于2021年三季度。倒不是说三季度经营就会好转,而是基数已经很低,有望开始触底。

来源:证券市场周刊 钱宇锋 共2页 上一页 [1] [2] 关注公号:redshcom 关注更多: 永辉超市 |