|

这种商业模式可行吗?

在阅读招股说明书时,当你进入战略部分时,你会发现,在他们列出的前三家公司中,有两家与科技有关。这些公司是“颠覆性新商业模式的先驱”和“强大的技术能力”。从本质上讲,瑞幸希望被视为一家科技公司,就像吉姆?克莱默(Jim Cramer)因其出色的应用程序而将Domino's (DPZ)贴上科技公司的标签一样。

但是让我们慢慢来,任何一家餐厅或零售商都可以提供给人们一个新的或改进的应用程序。 这并不意味着他们都是科技公司。 一旦科技的浮华褪去,这里的咖啡零售业仍然毫无吸引力(至少目前如此)。 除了巨大的经营亏损外,还有更多的问题。

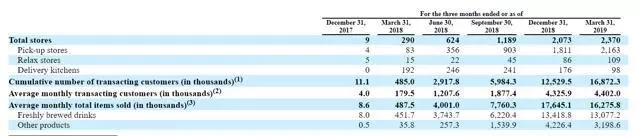

在招股说明书中,我们看到最近一个季度的情况令人担忧:

你抓到重点了吗? 管该公司净开设了297家新店,但月平均成交客户数量基本持平,月平均销售总额实际上下降了近10%。。

不过,如果没有更明确的说明,最初的结论是糟糕的。 如果你开了297家新店——几乎是店面基数的15% ——你应该会看到总顾客和销售额的大幅增长。 这是怎么回事? 另外,有趣的是,这是自去年3月以来开店速度最慢的一个季度。在第四季度,他们开设了800多家网店。为什么现在新店活动突然减少?

一个愤世嫉俗的人可能会猜测,新店并没有像计划的那样运作——而且销售数据也开始显示出来了——因此我们在这个恰当的时间得到了 IPO。 不用说,如果瑞幸咖啡在中国咖啡市场的增长能力现在已经逐渐衰弱,该公司每1美元的销售额仍亏损超过1美元,那么该股将很快跌至零。

值得一问的是,瑞幸如何能够衡量其新店的运营状况。该公司目前正以前所未有的速度在中国数十个城市开设新店。一般来说,连锁餐厅的扩张速度较为温和。因此,他们往往有关于人均或地理区域需要多少商店的良好数据。相比之下,瑞幸只是随机应变,只希望“如果你建好了,他们就会来”的心态能够奏效。

如果你是一家烧钱的私人公司,这没什么大不了的——风投们在补贴大量的廉价商品,那为什么咖啡不行呢?但开市场往往很快就会要求利润。 如果说从 Lyft、 Uber 和蔚来等IPO来看有什么趋势的话,那就是公开市场还没有达到1999年的狂热水平。 如果没有利润,投机者往往不会长期热衷于新产品。 你可以举出其他最近的失败案例,比如Moviepass或Blue围裙公司(APRN),这些公司希望通过规模扩张实现增长,但首先耗尽了资本。在你最终实现盈利之前,公开市场并不是一个没有任何附加条件的无限资金池。

瑞幸商业模式的一个关键问题似乎是,与北美或欧洲发达市场的人相比,中国人的咖啡消费量并不高。中国的咖啡消费量近年来有所上升,但仍远低于其他国家的水平。多年来,我一直不看好星巴克的中国扩张计划,很大程度上就是基于这个事实。

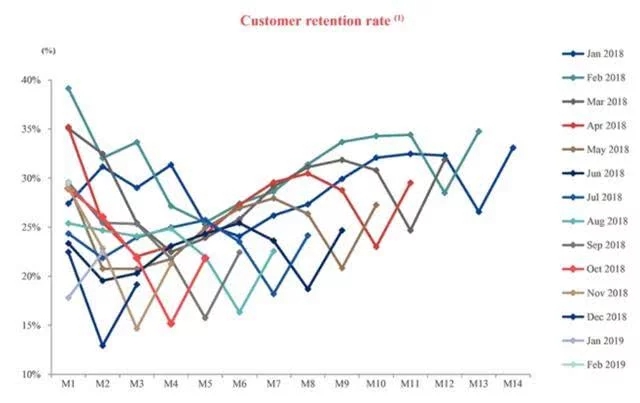

我怀疑这个问题是引起瑞幸以下担忧的原因。从招股说明书中我们可以看到,只有大约30%-35%的新客户在第一次购买后的每个月才会再次向瑞幸下单。(瑞幸咖啡只允许你通过它的智能手机应用程序下订单,所以他们在这方面有很好的数据收集) :

有趣的是,新客户群体的回头客比例似乎进一步下降。或许该公司较早吸引了更多热情的咖啡爱好者,并已在最热切的潜在客户中脱颖而出。像2018年12月这样的新客户群体看起来并不那么好。也许这与上个季度销售业绩不佳有关。

瑞幸能幸运吗?

LK股票仍有可能成为大赢家,这并非不可想象。如果它们能够成为中国领先的咖啡连锁店,并将利润率提高到类似星巴克的水平,那么目前不到50亿美元的市值将增长许多倍。我明白LK股票的吸引力在于,它是一种高度投机的投资选择。

但我们对瑞幸的商业计划能否奏效还没有任何信心。该公司在2017年底刚刚开始运营,已经损失了近2.5亿美元。仅在第一季度,它就花掉了8000多万美元。

最令人沮丧的是,该公司的利润率似乎太低,无法产生利润。销售甚至还不够支付商品的销售成本和店铺租金,更不用说其他费用了。开新店解决不了这个问题。瑞幸要么需要更高的价格,要么需要更多更快的客户。IPO之后,瑞幸的现金流还能维持一段时间。但如果运营亏损仍接近这一水平,市场对这种商业模式的耐心将很快消失。

(来源:美股研究社 作者:Ian Bezek) 共2页 上一页 [1] [2] 关注公号:redshcom 关注更多: 瑞幸 |