|

对于安踏来说,负债比率上升也是一个值得关注的点。根据定义,负债比率为银行贷款及应付票据款项(融资性质)之加总除以有关年度的期末资产总值。安踏体育的这一指标从2017年的0.8%上升到了2018年的7.3%,增幅较为明显。

仔细拆分该指标可以发现,公司的银行贷款从2017年约1.48亿上升到了2018年的13.14亿,同期的应付票据款项则从0增长到了4.69亿。

与之相对应的,公司的股息发放金额相比去年也有所减少。2017年的每股普通股股息为0.98港元,而2018年下降到了0.78港元。

这些或许和安踏为去年提出的收购“Amer Sports”储备现金息息相关。

账上现金超92亿,为收购做准备?

2018年9月,安踏发布公告称将联合私募股权投资基金方源资本以每股40欧元向Amer Sports发出要约收购对方全部股权。该收购的总额约为46亿欧元,收购价相较Amer Sports的收市价溢价39%。根据公开资料的披露,Amer Sports在2017年全年和2018年前三季度的除税前盈利分别为1.42亿欧元和0.99亿欧元。

Amer Sports旗下拥有多个知名户外品牌,包括Salomon(萨洛蒙)、Arc’teryx(始祖鸟)以及Atomic(阿托米克)等。

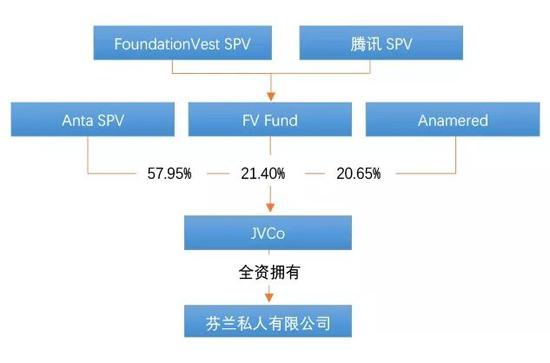

根据协议,要约事项由JVCo间接全资拥有的芬兰私人有限公司发出,而Anta SPV、FV Fund以及Anamered Investment通过注资将分别拥有要约人57.95%、21.40%和20.65%的股权。

通过公司文件披露的资料可以发现,安踏对JVCo注资耗资约为15.43亿欧元。同时,JVCo和要约人还将分别借款13亿和17亿欧元以支付收购款项、偿还Amer Sports现有债务以及支付融资费用等。

对于如此大额的资金需求,安踏表示将主要通过外部银行融资以及集团内部资源获取。截至2018年年报,安踏体育账上的现金及现金等价的金额约为92.84亿,相比去年的69.68亿明显增加。

相应的,公司的定期存款相比去年大幅减少,从去年的24.36亿下降到了8.08亿。由此推断,不排除公司是在为可能实现的对Amer Sports的收购储备现金,这也间接导致了公司2018年分红率的下降。

值得一提的是,安踏在3月12日晚间披露了此次收购的最新进展。公告显示,接受要约收购的股份占Amer Sports全部股份及投票权的约94.38%。根据协议,要约收购完成的前提是Amer Sports超过全部发行在外的股份及投票权的90%接受要约收购。由此可见,这一最低接纳条件已经达成。

与此同时,由于所有其他完成条件也已获满足,要约人会根据要约收购的条款及条件完成最终收购。

(来源:面包财经) 共2页 上一页 [1] [2] 搜索更多: 安踏 |