将山东如意称作“中国LVMH”,或许低估了这个纺织巨头的愿景。

据时尚商业快讯,山东如意控股集团(以下简称如意集团)昨日宣布正式完成收购美国英威达公司服饰和高级面料业务,包括全球知名的莱卡LYCRA®品牌。今年7月,该收购交易获美国外国投资委员会CFIUS批准,成为中美贸易战中唯一获批的高科技公司并购案,引发各界高度关注。

交易完成后,新公司被命名为美国莱卡集团,如意集团成为莱卡集团的控股股东,将以独立子公司进行运营,保持企业定位、发展战略以及组织架构。

据悉,此次交易标的包括英威达公司服饰和高级面料业务的纤维和品牌组合,包括LYCRA®纤维、LYCRA HyFit® 纤维、COOLMAX® 纤维等的生产,还包括相关的生产资产、研发中心、全球的销售办事处,遍布全球的全部相关技术品牌、产品专利,以及商业、运营和行政人员。

山东如意控股集团董事局主席邱亚夫表示,英威达国际领先的资产和技术及深受消费者认可的品牌,将与如意集团的面料服饰业务产生显著的协同效应。莱卡集团将为如意集团的业务增值,其资产和运营能力将成为如意集团自身业务的完美补充。

莱卡LYCRA®品牌弹性纤维令服装更为合身,在60年间潜移默化地改变了人们的穿着方式

显然,交易将加强如意集团在高端氨纶的优势,进一步巩固如意在全球服饰和医养卫生用品的市场地位,强化如意集团作为全球领先的完整价值链纺织服装集团的地位,也有助于继续推进如意集团从面料服装制造商发展为全球领先的科技纺织和时尚品牌领导者的进程。

英威达INVISTA公司总部位于美国特拉华州威明顿,是美国最大的化纤和中间纤维研发生产公司,前身是杜邦公司2003年为纺织纤维部门组建的子公司“杜邦纤维与内饰”。2004年4月,该公司被美国最大未上市私有公司科氏工业集团以44亿美元的现金并购,交易于2006年被欧盟执委会正式批准,科氏工业将子公司KoSa与杜邦纤维合并为英威达公司。

英威达旗下STAINMASTER、ANTRON、DACRON、CORDURA等品牌专注地毯、床上用品、汽车安全气囊等特种材料的各应用领域。其中,莱卡LYCRA®品牌专注服饰织物,是知名度最大,也是市场份额最大的氨纶纤维品牌。品牌业务可以追溯到1958年,独创的氨纶纤维-LYCRA® (莱卡®)纤维诞生,此后品牌树立了弹性纤维品牌的标准,产品被广泛应用到包括牛仔、针织品、运动鞋、鞋服、高级时装在内对伸缩性性能有特殊要求的产品上。弹性纤维令服装更为合身,在60年间潜移默化地改变了人们的穿着方式。

在1997年进入中国之后,莱卡LYCRA®在品牌建设上大力投入,通过赞助赛事和《加油好男儿》、《我型我秀》等电视节目积累了较高的知名度。从2001年开始,当时的母公司杜邦为莱卡LYCRA®在中国举办每年一度的“莱卡风尚大奖”活动,加大对莱卡LYCRA®品牌的推广,活动投入几千万人民币。资料显示,第一届风尚大奖之后,在上海、北京、广州等主要城市的消费者的调查数据显示,莱卡LYCRA®品牌的知名度已经超过了70%。

与莱卡LYCRA®品牌在中国的快速增长形成对比的是,该品牌业务在国外市场开始增长放缓。在此情形下,如意集团对莱卡LYCRA®品牌及英威达公司服饰和高级面料业务的收购便几乎是顺理成章。莱卡LYCRA®品牌的高端氨纶技术对于如意集团而言将是技术升级的重要助力。

从如意集团战略布局层面来看,此次收购透露出的信息更加深刻,折射出这个纺织巨头未来的双战略。

成立于2001年的如意集团是目前全球最大的毛纺产业集团,也是全球收入排名前20的时尚奢侈品集团。与奢侈品制造起家的LVMH不同的是,如意集团位于服装纺织行业产业链上游,从原料、纱线、染色、面料到织造、缝制生产等一整条产业链,是中国制造的典型代表。

不过从整体来看,在纺织产业盈利不断下降的同时,跨国投资正逐渐走向规模化和现代化。近年来,如意集团花费约40亿美元在奢侈时尚领域不断展开收购,其收购战略紧扣服装生产供应链的头尾两端,与集团主营业务相关的原料市场,由如意控股集团旗下的CS Agriculture Pty公司控制着澳大利亚棉花农场和全国最大的羊毛供应商之一Lempriere Pty的半数股份,在苏格兰,则买下了Harris Tweed的三个生产商之一的Carloway工厂的股份。

图为山东如意集团控股的SMCP集团旗下品牌Maje在国内一家门店

收购BALLY将如意集团推向全球关注的焦点

在下游市场,如意集团则主要通过并购整合国际著名品牌资源进行布局,将法国、英国、日本等地逾20个时尚品牌收入囊中。目前集团在全球拥有近6000家店铺,遍及81个国家和地区,已成为在全球时尚领域最具影响力的中国企业之一。

目前,集团旗下公司包括法国泛欧交易所上市公司SMCP、日本主板上市公司Renown Incorporated、香港上市公司利邦控股。去年,如意在全球买家中脱颖而出从JAB集团手中收购瑞士奢侈品牌BALLY,令这个纺织巨头迅速成为全球关注的焦点。在2017全球100大奢侈品公司排行榜榜单中,如意集团旗下法国SMCP和日本RENOWN已分别位列51位和58位。

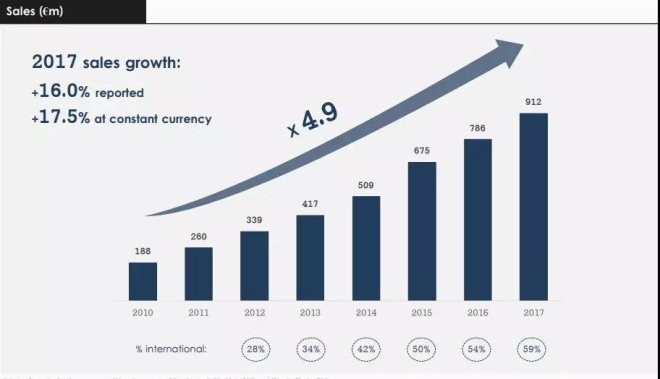

图为SMCP集团2010至2017年的销售额增长变化情况

据SMCP周一发布的2018财年全年及第四季度业绩报告显示,公司比计划提前一年挺进10亿欧元俱乐部。种种迹象标志着如意正在搅动全球时尚的固定版图。

据时尚头条网统计,如意集团收购动作包括:

2010年6月, 该集团出资40亿日元收购日本成衣集团Renown Inc.41.53%股份,成为其第一大股东。

2016年,以13亿欧元控股Sandro,Maje 和 Claudie Pierlot 等品牌的母公司法国时尚集团 SMCP。

2017年3月,从香港 YGM 贸易手中收购了英国风衣品牌 Aquascutum,涉资1.17亿。

2017年10月,收购美国聚合物及纤维供应商英威达旗下的服饰和高级纺织品业务,其中包括著名的面料制造商LYCRA莱卡,涉资约24亿美元。2017年11月,以22.2亿港元控股大中华唯一高端男装集团Trinity Ltd.利邦控股有限公司。

2017年11月,以1650万美元的价格收购创新成衣设计制造和供应商 Bagir 扩大发行54%的股本并成为第一大股东。

2018年2月,斥资7亿美元从欧洲投资巨头 JAB 集团手中收购了瑞士奢侈品牌 Bally 的多数股权。

彭博社去年1月发布《当心,中国版LVMH集团即将到来》的报道中写道,如意集团的快速扩张遵循中国公司一贯的并购模式,过去几年频繁的收购奢侈时尚品牌交易显示出其希望通过资本运作取胜的战略。

但事实上,依靠资本运作,或是效仿国际奢侈品巨头逐步组建自己的品牌矩阵都仅仅是外界观察的表象,如意在根本上区别于依靠资本运作的传统奢侈品集团和品牌管理公司。

从供应链上游起家的如意集团构建的不是一个平行的多品牌矩阵,而是一个纵深的产业链条。从收购莱卡LYCRA®品牌,可看出如意在产业链下游奢侈品零售不断扩张的同时,依然花费大量精力夯实产业链上游的核心原料业务。其时尚版图的构建思路是从以科技支撑的原料业务,向收购具备国际认知度的时尚品牌扩张,形成全产业链的生态串联。同时,整个并购过程都集中于服装纺织行业,这一定程度上降低了整合风险。

共2页 [1] [2] 下一页

上市后 山东如意旗下SMCP销售增速首次跌至个位数

山东如意推迟收购以色列服装集团Bagir 后者股价跌逾20%

未获得政府批准 山东如意收购Bagir将推迟至5月底

花了40亿美元后,山东如意表示将暂缓收购

山东如意接手后 香港高级男装集团利邦被爆正广泛裁员

搜索更多: 山东如意