4月19日,经中国证监会同意,中国金融期货交易所进一步调整股指期货交易安排:一是自2019年4月22日结算时起,将中证500股指期货交易保证金标准调整为12%;二是自2019年4月22日起,将股指期货日内过度交易行为的监管标准调整为单个合约500手,套期保值交易开仓数量不受此限;三是自2019年4月22日起,将股指期货平今仓交易手续费标准调整为成交金额的万分之三点四五。

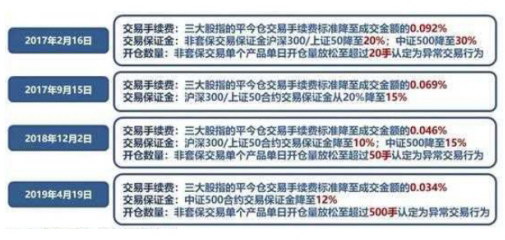

2015年股灾发生后,股指期货被指责为引发市场下跌的元凶,监管层为了稳定市场,曾连续出重拳对股指期货交易进行限制。2017年以后,随着市场恢复正常,股指期货限制逐渐被解除,此次是股指期货第四次松绑。

对于此次股指期货松绑,市场早有预期。今年以来,监管层在不同场合,多次提到了股指期货正常化问题,本次松绑是政策的如期落地。

1月12日,证监会副主席方星海在北京出席第二十三届中国资本市场论坛时表示,股指期货已经三次放宽交易措施,但“还不够,还要进一步地放开”。

今年两会期间,方星海再次提到了股指期货。他在3月7日表示,放开股指期货的相关措施正在研究,“今年应该能出来。”

4月3日,外媒报道称,证监会期货监管部处长焦增军在香港作报告时介绍,中国计划放松对股指期货的限制,包括恢复股指期货的正常交易,以及向外国投资者开放现有的股指期货等。

那么,股指期货回归正常化有哪些影响呢?

影响一:利好期货行业 相关概念股大涨

股指期货放开,对期货行业肯定是绝对利好,对期货公司来说可谓久旱逢甘霖。中国期货业协会日前公布数据显示,2018年期货行业整体净利润12.99亿元,相比2017年的79.45亿元减少83.65%;营收相比2017年下降4.72%;行业手续费收入累计为132.41亿元,同比减少9.25%。

股指期货价值高,交易需求大,流动性好,回归正常化将吸引更多的交易者参与,因此产生的手续费数额巨大,是相关期货公司的主要利润来源之一。

4月19日国内期货概念股中国中期大幅上涨,以涨停收盘;此外,港股上市的国内期货公司鲁证期货和弘业期货也都有不同幅度上涨。4月20日,相关概念股继续走强,中国中期、华丽家族盘中一度涨停,表现强势。

东证期货总经理卢大印表示,对于东证期货来说,由于机构客户数量占比较大,所以股指期货的放开,将提升公司整体收入水平和保证金规模。另一方面,股指期货的放开对公司的研究和技术水平也将是一个考验。

影响二:促进市场功能发挥 完善资本市场体系

中金所在公告中表示,此次调整是进一步优化股指期货交易运行、恢复常态化交易管理、促进市场功能发挥的积极举措,有利于进一步满足投资者风险管理需求,引导更多中长期资金进入资本市场,促进产品创新,更好满足各类投资者的需要。

君信财富副总裁郭凯亮认为,从国外经验来看,股指期货是权益类市场最重要的金融衍生品,是资本市场不可或缺的一部分,具有无可替代的作用。

“此次放松股指期货,符合中央经济工作会议深化金融行业改革、完善和建设多层次资本市场的会议精神,也符合易会满主席在上任伊始提到的尊重市场,进行市场化监管的精神。”郭凯亮表示。

他指出,股指期货是资本市场发展到高级阶段的产物,限制股指期货交易是特殊时期的管制措施,本质上是违背市场规律的,逐渐恢复正常是市场规律的客观要求,是必然会发生的举措。

影响三:对股市是利好还是利空?

作为2015年股灾的“背锅侠”,股指期货对股市究竟是利大于弊还是弊大于利,一直是市场各方争论不休的话题。

联讯证券首席经济学家李奇霖认为,短期来看,股指期货是行情的放大器,可能会加大市场的波动率,但不会决定趋势,这也是为什么监管依然对日内开仓数保持一定限制的原因所在;中长期来看,股指期货有利于完善权益资产的衍生品市场,对现货市场起到重要补充,提高A股市场的深度。

前海开源基金首席经济学家杨德龙认为,股指期货回归正常,有利于活跃市场。对冲基金等机构需要通过股指期货来对冲市场波动风险,可以吸引更多的参与者,同时有利于机构进行套期保值,从而促进整个A股市场的发展

杨德龙认为股期货市场可能加大了短期市场的波动,但是从长期来看,由于大量套利者的存在,反而可能会是熨平市场的波动,从单边市场转向,这也是A股市场走向成熟的一个重要的第一步。

君信财富副总裁郭凯亮认为,从过往经验来看,股指期货确实有放大A股市场波动的功能。但今时不同往日,股指期货虽然在一步步放开,但面临的监管仍然十分严厉,想要对股市施加显著的影响并不容易。

“我们认为对A股市场是一个利好。”他表示,股指期货提供了现货风险对冲工具,丰富了量化基金等对冲类产品的操作方式,套利机构也会因为流动性的改善而入场参与。这无疑提高了机构的风险偏好,使得他们配置权益资产的意愿更强烈,对A股利大于弊。

他认为,从长远来看,放松股指期货对整个市场都是有利的。完善丰富的产品体系有助于平衡多空力量,增强市场的有效性,从而更加公允的为不同资产进行定价,提高资源配置效率。就权益市场而言,不论是一级还是二级交易市场,股指期货松绑都有助于矫正估值泡沫,即时对像君信财富这样的股权投资机构,也是有利的。

小贴士:股指期货小常识

股票指数期货是一种新型的金融期货,股指期货以多种股票的价格指数作为标的物,是一种广受关注且成功的金融衍生工具。

股票指数期货是指以股票价格指数作为标的物的金融期货合约。在具体交易时,股票指数期货合约的价值是用指数的点数乘以事先规定的单位金额来加以计算的,如标准·普尔指数规定每点代表250美元,香港恒生指数每点为50港元等。股票指数合约交易一般以3月、6月、9月、12月为循环月份,也有全年各月都进行交易的,通常以最后交易日的收盘指数为准进行结算。

股票指数期货交易的实质是投资者将其对整个股票市场价格指数的预期风险转移至期货市场的过程,其风险是通过对股市走势持不同判断的投资者的买卖操作来相互抵销的。它与股票期货交易一样都属于期货交易,只是股票指数期货交易的对象是股票指数,是以股票指数的变动为标准,以现金结算,交易双方都没有现实的股票,买卖的只是股票指数期货合约,而且在任何时候都可以买进卖出。

如何利用股指期货套利?

了解股指期货套利之前,先来介绍一下三个专业知识。交割日结算:目前三个品种的交割日在每个月第三周周五,结算价则是以交割日最后两小时标的指数所有报价的算术平均价。当月交割合约按涨跌20%,其它合约则按涨跌10%执行。升水是指期货比现货点位高,贴水是指现货比期货点位高,按目前IF1508来说就是出现贴水,贴水幅度是61.1点。一般升水与贴水反映了主力机构和市场对后市的情绪预判,升水表示看涨后市,贴水则看跌后市。那么这里还产生了套利的空间。

股指期货与现货指数套利原理是指投资股票指数期货合约和相对应的一揽子股票的交易策略,以谋求从期货、现货市场同一组股票存在的价格差异中获取利润。主要有两个操作方式:

1、升水:当期货实际价格大于理论价格时,卖出股指期货合约,买入指数中的成分股组合,以此获得无风险套利收益;

2、贴水:当期货实际价格低于理论价格时,买入股指期货合约,卖出指数中的成分股组合,以此获得无风险套利收益。

搜索更多: